“2020年我们力争活下来,希望明年还能发布年报。”

在3月31日的2019年年报发布会上,华为轮值董事长徐直军如此开玩笑地说。不过2019年虽然深受实体清单事件影响,华为仍旧交出了一份不错的答卷:营收继续高速增长,净利增速则有所下滑。

经历2019年最具挑战的一年之后,徐直军坦言2020年会是最困难的一年。2019年还有5月16日之前的高速增长作为支撑,而2020年则会完全在实体清单之下,并且还有全球新冠肺炎疫情爆发带来的不利影响。

最具变数的可能就是华为消费者业务,这一业务已经在2019年占据华为总收入的54.4%。但在谷歌GMS缺失、HMS生态还未大规模成型的状况下,2020年华为手机业务的全球发展极具挑战。

国内市场成增长引擎 亚太欧洲不容乐观

2019年华为全球销售收入8588亿元,同比增长19.1%;净利润627亿元,同比增长5.6%;经营活动现金流914亿元,同比增长22.4%。

从核心财务指标上来看,华为2019年营收上继续保持高速增长,虽然深受实体清单影响,增长率整体与2018年保持平稳。不过相比2019年23.2%的增长率,下半年增长有所回落。

2019年全年华为净利润上实现了5.6%的同比增长,远远低于2017年和2018年的超过20%的增长幅度;营业利润率方面,也从2018年的10.2%下降至今年的9.1%。徐直军对此解释称,2019年华为要重构供应链,以生存为第一目标,因此并未在利润增长上有较大的追求。

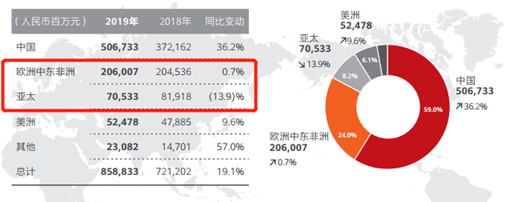

另外,从各区域的营收情况来看,2019年华为在海外市场的发展压力较大。

中国市场无疑是华为的基本盘。2019年中国市场实现销售收入5067.33亿元,同比增长36.2%,占比也从2018年的51.6%上升至59%。华为方面称主要受益于5G网络建设的开展,消费者业务手机销量持续增长、渠道下沉,以及企业业务抓住数字化与智能化转型机遇、提升场景化的解决方案能力。

中国市场之外,美洲地区、欧洲中东非洲地区、亚太地区的收入占比都出现下降。

其中美洲地区实现销售收入524.78亿元,同比增长9.6%,增速较2018年大幅回落,收入占比从2018年的6.6%下降至6.1%;

欧洲中东非洲地区实现销售收入2060.07亿元,同比增长0.7%,而2018年的增速为24.3%,收入占比从2018年的28.4%下降至24%;

亚太地区实现销售收入705.33亿元,同比下滑13.9%,而2018年的增速为15.1%,收入占比从2018年的11.4%下降至8.2%。华为方面称,亚太地区收入下降主要受一些国家运营商市场投资周期波动、消费者业务不能使用GMS生态的影响。

消费者业务是光环 增长压力也持续增大

近年来,华为消费者业务快速增长,并于2018年首次超越运营商业务成为华为最大的营收来源。2019年上半年消费者业务收入占比首次超过50%,从2018年的48.4%上升至55%。2019年全年,该业务收入占比为54.4%。

与运营商业务和企业业务相比,2019年消费者业务的收入增长率可谓极为亮眼,增幅达到34%。具体业务方面,2019年华为(含荣耀)智能手机发货量超过2.4亿台,同比增长超过16%,市场份额达到17.6%,位居全球前二 ;PC发货量同比增长超过200%;智能穿戴业务发货量同比增长170%;智能音频发货量同比增长超过200%。

在IoT业务方面,截至2019年年底,华为HiLink平台已经积累了5000多万用户、接入100多个品类、覆盖1000多个型号,IoT连接设备总出货量超过1.5亿。

实际上,华为消费者业务2019年的高速增长也与中国市场密不可分。

自2019年5月之后,华为旗下手机产品便无法预装谷歌的GMS服务,这让华为手机的海外销量受到巨大影响。

华为采取了内外两套应对方案。

一方面是加大对国内市场的投入,余承东一度定下国内50%的市场份额目标。调研机构Canalys报告显示,2019年第二季度OPPO、vivo、小米和苹果在中国市场的出货量均出现超过10%的下滑,有的甚至接近20%。但华为的出货量则同比增长31%,市场占有率上升至38.2%;IDC报告显示,华为2019年第三季度出货量4150万台,同比增幅64.6%,市场份额占比达到42%,创下新高。

不过到了2019年第四季度,华为在国内的市场份额回落到38.5%。而在全球市场,华为出货量也出现少有的下滑,下滑幅度为7.1%。

另一方面就是打造HMS以替代谷歌GMS,这也是解决华为手机海外生存问题的关键一步。历时数月的紧急开发和准备之后,今年2月,华为正式在面向海外发布的Mate Xs和荣耀V30 、9X上预装了华为AppGallery和HMS服务。

据华为消费者业务CEO余承东透露,目前华为全球注册开发者已经超过130万,全球接入HMS Core的应用数量超过5.5万款。华为HMS在几个月的时间里确实取得了不错的成绩,不过要完全改变海外用户的使用习惯,仍旧挑战不小。

根据IDC数据,华为2019年的2.4亿台全球发货量中有1亿台来自海外市场,占比超过四成。如果2020年GMS服务持续缺失,而华为的HMS生态不能有效吸引海外用户,华为智能手机全球第二的地位也将面临着威胁。

徐直军在采访中透露,2019年华为消费者业务海外收入受到的影响,至少在100亿美元左右。

而据The Information报道,华为预计由于美国的制裁,2020年其智能手机年出货量将下降20%左右,这也将是华为首次出现年度同比下降。

另外还有一个风险是,外媒报道美国正在考虑出台一项新的出口管制措施,可能会限制包括台积电在内的芯片制造商对华为继续供货。虽然徐直军称即使该政策实施,华为也能从韩国的三星、中国台湾的联发科、中国展讯购买芯片来生产手机。但华为手机就会失去一直以来的自研芯片优势,再加上GMS服务的缺失,消费者业务面临的形势将更为严峻。

云计算、智能汽车:寻求新增长极

在消费者业务不断修补漏洞的同时,运营商业务随着5G的发展被寄予厚望。不过徐直军表示,2019年全球5G部署仍旧处于起步阶段,因此5G贡献的收入比较有限。

实际上,除了消费者业务、运营商业务和企业业务这三大支撑之外,华为一直在寻找和扶持新的增长点。这就不得不提2019年新成立的智能汽车解决方案BU,以及今年初新成立的云与计算BG。

华为在2019年报中详细披露了智能汽车解决方案BU的战略定位。

华为的思路是,发挥自身在ICT行业的技术积累和领先优势,与汽车产业共同转型、促进传统汽车产业走向智能网联汽车。华为不会造车,而是聚焦ICT技术,作为智能网联汽车的增量部件供应商与车企一起造好车。

具体而言,华为将打造五大解决方案 :智能车云、智能网联、智能驾驶、智能座舱、智能电动。将摩尔定律引入汽车产业,和车厂一起简化整车设计,实现软件定义汽车,并通过软硬件升级来提升消费者体验。

华为对未来的智能网联电动汽车的预测是,将为产业带来万亿的增长机会。

另外一个重点则是今年初新成立的云与计算BG。

实际上,华为在云业务上的布局由来已久。2017年华为成立了云BU部门,华为高管当时曾对外放言,2017年将增加投入2000人,三年超过阿里云。

不过由于入局时机相对较晚,以及公有云市场竞争异常激烈,华为云BU的发展一直没有达到内部预期。2019年华为重组了Cloud&AI产品线,称要打造混合云方案,后来又将IoT、私有云等合并进了Cloud BU;今年初,华为进一步又将此前成立的智能计算事业部与Cloud BU整合,新成立了Cloud&AI BG,也即是云与计算BG,至此这块业务也正式与三大BG的地位真正并列。

在年报中,华为称云与计算产业的核心目标是通过“一云两翼双引擎”的产业布局,为世界提供最强算力。一方面提供公有云服务和混合云解决方案,另一方面推进异构、多样化计算演进的基础上,重点抓住AI技术变革,打造全栈全场景AI解决方案。

整个2019年,华为在鲲鹏+昇腾生态上动作频频。确立了硬件开放、软件开源、使能合作伙伴的计算产业战略,发布了服务器芯片鲲鹏920、AI处理器昇腾910,开源服务器操作系统、GaussDB OLTP单机版数据库以及MindSpore AI计算框架。

华为云与计算BG总裁侯金龙日前曾表示,要用三年时间让90%的应用跑在鲲鹏上。不过他也坦承,与x86阵营相比,目前鲲鹏生态的发展刚刚开始,在市场份额上占比还比较低。华为计划投入15亿美元,扶持500万开发者。

结语:

与在消费者业务上自建HMS生态类似,华为要建立鲲鹏生态也极为不易。在2020年,消费者业务能否守住海外市场,云与计算业务又能否成为新的增长引擎,会是华为解决生存问题和业务持续性增长的关键。

而除了实体清单的影响之外,徐直军坦言新冠肺炎疫情是华为完全没有预料到的影响因素。疫情带来的全球经济衰退、需求放缓等一系列问题,是华为2020年要面对的全新挑战。

据悉,目前华为中国市场的生产活动全部恢复,但只能满足短期内的全球产品需求。徐直军说,如果全球疫情没有得到控制,长期能否确保产品供应很难预测。而2020华为在美洲地区、欧洲中东非洲地区、亚太地区的业务发展将继续面临不确定性。

关键词: